Zollwert und Zollwertberechnung in der Praxis

Der Zollwert stellt die Basis für die Berechnung der Zollabgaben und der Einfuhrumsatzsteuer dar. Eine falsche Berechnung kann für Ihr Unternehmen empfindliche Folgen haben. Wenn Sie den Zollwert zu hoch ansetzen, zahlen Sie zu viele Abgaben an den Staat. Ist der Zollwert zu niedrig berechnet, machen Sie sich schnell der Steuerhinterziehung strafbar und dies kann zu Nacherhebungsverfahren, Bußgeldern und empfindlichen Strafverfahren führen. Zur Berechnung der abzuführenden Zollabgaben, muss für die eingeführten Waren der Zollwert bestimmt werden, auf dessen Grundlage die Abgabenberechnung erfolgt:

Schaubild: Zollwertberechnung, HZA Hamburger Zollakademie

Für die Ermittlung des Zollwerts sind im Unionszollkodex (UZK) verschiedene Methoden vorgesehen, die nacheinander zur Anwendung kommen.

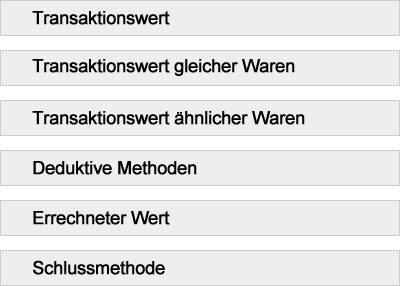

Schaubild: Methoden der Zollwertberechnung, HZA Hamburger Zollakademie

Die jeweils folgende Methode darf nur angewandt werden, wenn der Zollwert nicht bereits nach der vorhergehenden Methode ermittelt werden konnte. Die Methoden der Zollwertermittlung sind in Art. 70 bis 74 UZK festgelegt. Ausfüllende Regelungen finden sich insbesondere in Art. 127 – 146 IA.

Zollwertberechnung nachgefragt:

1. Wie ermittle ich den Zollwert?

Der Zollwert kann anhand unterschiedlicher Methoden ermittelt werden. Die gängigste und rechtlich vorrangige Methode ist die sog. Transaktionswertmethode (Art. 70 UZK). Hauptbestandteil des Zollwerts ist nach dieser Methode – wie der Name schon andeutet – der Transaktionswert, also der tatsächlich gezahlte oder zu zahlende Preis für die eingeführte Ware. In der Praxis ist dies der Preis, den die eingeführte Ware beim Überschreiten der EU-Grenze hat. Er ergibt sich aus der Handelsrechnung und der jeweiligen Lieferbedingung. Für die Ermittlung des Zollwerts sind darüber hinaus Hinzurechnungs- und Abzugsposten (Art. 71, 72 UZK) zu berücksichtigen.

2. Unter welchen Voraussetzungen darf ich die Transaktionswertmethode anwenden?

Die Transaktionswertmethode ist die erste Methode, an die Sie bei der Ermittlung des Zollwerts denken müssen. Gleichwohl gibt es Einschränkungen hinsichtlich Ihrer Anwendbarkeit. Die Transaktionswertmethode darf ohne Einschränkung nur dann angewendet werden, wenn keine Verbundenheit zwischen dem Käufer und dem Verkäufer besteht (Art. 70 Abs. 3 Buchst. d) UZK).

3. Welche weiteren Methoden stehen mir zur Zollwertermittlung zur Verfügung?

Die Transaktionswertmethode stellt nicht die einzige Methode zur Zollwertermittlung dar. Wenn ihre Anwendbarkeit – bspw. durch eine Preisbeeinflussung aufgrund der Verbundenheit von Unternehmen – ausgeschlossen ist, kommen andere Zollwertmethoden zur Anwendung. Diese sind in Art. 74 Abs. 2 Buchst. a) bis d) und Art. 74 Abs. 3 UZK geregelt.

Zu beachten ist, dass diese nacheinander bzw. nachrangig anzuwenden sind. Grund für die rechtlich zwingende Nachrangigkeit ist, dass die Methoden zunehmend ungenauer werden und somit auch die Wahrscheinlichkeit sinkt, dass ein hundertprozentig richtiger Warenwert zugrunde gelegt wird. Die nachrangigen Zollwertmethoden stellen vielmehr Hilfsmittel dar, um sich dem richtigen Wert „anzunähern“. Derartige Ungenauigkeiten sollen möglichst vermieden werden.

Im Falle eines Ausschlusses der Transaktionswertmethode muss zunächst geprüft werden, ob der Transaktionswert „gleicher“ Waren zugrunde gelegt werden kann.

Etwas weniger hohe Hürden hat die – danach anzuwendende Methode – des Transaktionswerts ähnlicher Waren. Hier können im Wesentlichen „ähnliche Waren“ als Basis genommen werden, die zur Ausfuhr in die EU verkauft und zu annähernd demselben Zeitpunkt wie die zu bewertenden Waren ausgeführt wurden.

Kommt man auch mit dem Transaktionswert ähnlicher Waren nicht weiter, ist nach der deduktiven Methode vorzugehen. Bei dieser Methode wird geprüft, ob der Zollwert anhand eines üblichen Verkaufspreises von Waren in der EU abgeleitet werden kann.

In der Praxis äußerst selten ist die Methode des errechneten Werts. Hier wird der Zollwert anhand entsprechender Kalkulationsunterlagen des ausländischen Herstellers bzw. Verkäufers berechnet.

Zuletzt – wenn keine der o.g. Methoden greift – ist die Schlussmethode anzuwenden. Diese schreibt vor, dass die Zollwertermittlung auf Grundlage von im Zollgebiet der Union verfügbaren Daten und unter Einsatz sinnvoller Hilfsmittel zu erfolgen hat.

4. Wo ist der Zollwert in der Zollanmeldung anzugeben und wie erfolgt die Abgabenberechnung?

In Feld 47 der Zollanmeldung wird die Abgabenberechnung dargestellt. Dort ist in der Spalte „Bemessungsgrundlagen“ der ermittelte Zollwert einzutragen. Die Abgabenberechnung erfolgt dann anhand des angegebenen Zollwerts und den für die angemeldeten Waren geltenden Abgabensätzen (Zoll-, Einfuhrumsatzsteuer-, Verbrauchsteuersatz). Die einzelnen Abgabenarten werden separat in Feld 47, Spalte „Art“, eingetragen.

5. Welche Unterlagen muss ich für den Zollwert einreichen?

Für die Darstellung der Zollwertberechnung ist das Formular D.V.1 auszufüllen. Dort werden die einzelnen Bestandteile des Zollwerts (Transaktionswert, Hinzurechnungs-, Abzugsposten) aufgeschlüsselt, sodass die Zollbehörde die Zusammensetzung eins zu eins nachvollziehen kann. Als Nachweis der im Einzelnen entstandenen Kosten müssen die zugehörigen Rechnungen vorgelegt bzw. zur Überprüfung bereitgehalten werden.

Quelle:

Auszug (aktualisiert, Oktober 2019) aus unserem White Paper „Wie Sie Ihren Zollwert richtig ermitteln“

Dr. Lothar Harings, Claudia Sicken, 2016

Weitere konkrete Hinweise und Tipps für Ihre tägliche Praxis, um bei der Zollwertermittlung weder zu viele Abgaben an den Fiskus zu zahlen noch durch einen zu niedrig angesetzten Zollwert sich strafbar zu machen, erfahren Sie immer aktuell von unseren Experten aus der Praxis in unseren Zollseminaren.

Aktuelle praxisnahe Zollseminare rund um den Zollwert bei der HZA Hamburger Zollakademie finden Sie unter der Rubrik Seminare / Zoll / Zollwert.